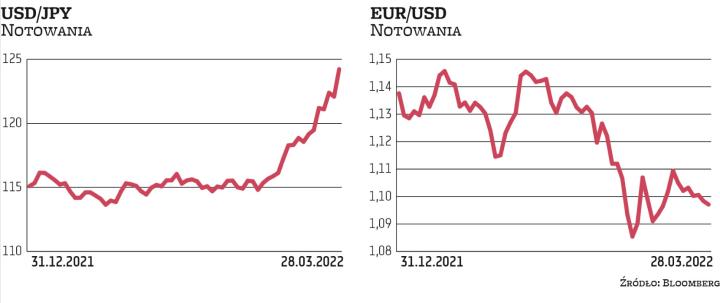

Japoński jen znalazł się w centrum uwagi. Tym razem nie dlatego, że inwestorzy uciekają od ryzyka i traktują go jako bezpieczną przystań. Japońska waluta została zepchnięta do głębokiej defensywy. W relacji do dolara była w poniedziałek najsłabsza od 2015 r. Do gry postanowił wejść Bank Japonii (BoJ), który poświęcił walutę na rzecz obligacji.

BoJ nokautuje

Dolar w poniedziałek umacniał się wobec jena o ponad 1 proc. Wszystko dlatego, że japoński bank centralny zdecydował się na skup nieograniczonej ilości dziesięcioletnich obligacji po stałej stawce 0,25 proc. Ma być to odpowiedź na rosnące rentowności papierów, które obserwujemy na głównych rynkach, w tym również na rynku japońskich obligacji skarbowych.

– Decyzja ta wywołała znaczącą falę wyprzedaży na jenie, co dodatkowo potwierdziło silne stanowisko banku w sferze ultraluźnej polityki monetarnej. Mimo iż sam skup ma potrwać przez trzy kolejne dni, rentowności obligacji nie zareagowały, a ruch wzrostowy nadal postępuje. Były minister finansów Japonii Eisuke Sakakibara skomentował, że obecny, słaby jen jest pozytywny dla gospodarki, o ile nie przekroczy poziomu 130 jenów za dolara – wskazują analitycy X-Trade Brokers. Do tego poziomu jeszcze trochę brakuje. W trakcie sesji w Europie para USD/JPY na chwilę dotarła do poziomu 125,00. Poziomów takich nie widziano od lat. W 2015 r. szczyt wypadł w okolicach 125,85.

Teoretycznie poziom ten powinien stanowić opór dla pary USD/JPY. Czy faktycznie tak będzie? – Motorem dla USD/JPY nadal jest to, co dzieje się z długiem, ale amerykańskim. Oczekiwania na serię ruchów o 50 pkt baz. przez Fed napędzają hiperbolę wzrostową na rentownościach. Na tygodniowym układzie USD/JPY widać, że rynek może czekać jakieś krótkoterminowe przesilenie. Szczyt z 2015 r. to 125,85 i bliskość tego poziomu może stwarzać pole do jakiegoś odreagowania zwyżek. Niewykluczone, że impuls przyjdzie też od decydentów z Japonii – wskazuje Marek Rogalski, analityk DM BOŚ. Analitycy XTB podkreślają jednak, że technika może okazać się słabsza w walce z fundamentami. – Mimo iż poziomy lokalnych maksimów z 2015 r. mogą stanowić swego rodzaju opór dla dalszej aprecjacji dolara względem jena, to fundamentalna presja na walutę Japonii pozostaje nienaruszona – uważają eksperci.