17 marca na rynku głównym debiutuje informatyczna spółka Spyrosof. Wcześniej przez dwa lata była notowana na NewConnect. Dała solidnie zarobić: wchodziła na rynek alternatywny z kursem odniesienia wynoszącym 10 zł. W środę notowania oscylowały w okolicach 236 zł, co implikuje ćwierć miliarda złotych kapitalizacji.

Fala przeprowadzek

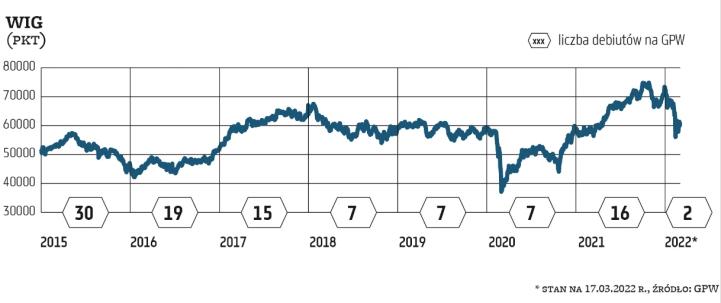

Spyrosoft jest drugim tegorocznym debiutantem. Pierwszym była BioMaxima – też z NewConnect. Zadebiutowała na GPW 31 stycznia z kursem wynoszącym 37,4 zł. Obecnie jej notowania są na poziomie 25–26 zł. Wprawdzie w ostatnich tygodniach są pod presją, ale warto na nie spojrzeć również w dłuższej perspektywie: kurs jest pięciokrotnie wyżej niż kiedy spółka wchodziła na NewConnect w 2010 r.

Do przeprowadzki szykuje się jeszcze kilkanaście spółek, w tym osiem już złożyło prospekty emisyjne w Komisji Nadzoru Finansowego. To MedApp, Pointpack (wystąpił o zawieszenie postępowania z uwagi na zamiar uwzględnienia w prospekcie najnowszych wyników), Genomtec, SimFabric, Creotech Instruments, Scope Fluidics, Hub.Tech oraz Excellence.

Z reguły przeniesienie notowań ma charakter techniczny i nie jest połączone z przeprowadzeniem oferty. W takiej sytuacji koniunktura panująca aktualnie na rynku nie ma dla debiutantów dużego znaczenia. Inaczej jest jednak, gdy przeprowadzce towarzyszy emisja. Wśród spółek szykujących się do zmiany rynku notowań ofertę szykuje m.in. w sektorze telemedycyny MedApp (czeka na zatwierdzenie prospektu już prawie dwa lata). Planuje wyemitować do 29 mln akcji. Z kolei działający w sektorze kosmicznym Creotech złożył prospekt pod koniec zeszłego roku. Ogłosił wtedy plan pozyskania 40–50 mln zł na inwestycje. Zadebiutował na NC jesienią 2021 r. Od tego czasu jego notowania mocno urosły.