Echo Investment wystartowało z kolejną ofertą obligacji dla inwestorów indywidualnych. Deweloper mieszkaniowo-komercyjny chce zebrać do 40 mln zł. Wartość nominalna jednej obligacji to 100 zł, a minimalny zapis musi opiewać na 50 tys. zł. Zapisy ruszą 27 czerwca i każdego dnia cena będzie rosła, do 100,3 proc.

Odsetki vs. inflacja

Echo ponownie oferuje kupon WIBOR 6M plus 4 pkt proc. marży, czyli obecnie 11,14 proc. w skali roku wobec 13,9-proc. inflacji CPI w maju. W tym roku deweloper sprzedał Kowalskim już trzy serie papierów, w maju stopa redukcji wyniosła 34 proc.

We wtorek ofertę obligacji dla drobnych graczy zakończyła biurowa Cavatina. Kupon wynosił WIBOR 6M plus 6 pkt proc. marży, czyli 13,18 proc.

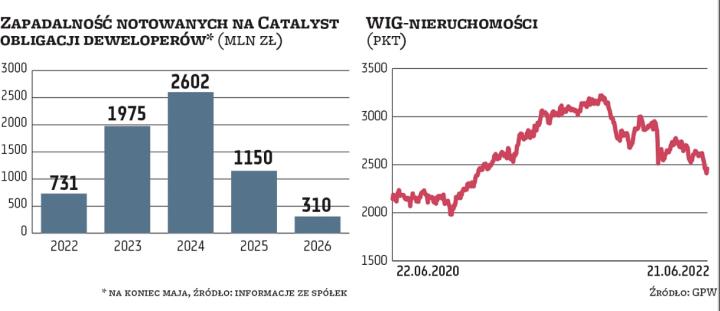

Na Catalyst do wyboru są m.in. notowane z dyskontem wobec wartości nominalnej deweloperskie obligacje ze stałym kuponem 5–7 proc. Gdyby dziś rozpoczynały się okresy odsetkowe, wyżej od wskaźnika inflacji oprocentowane byłyby tylko papiery BBI Development (14,93 proc.), a większość obligacji miałaby dwucyfrowe kupony w zakresie 10–13,7 proc. (średnia 11,6 proc.). Im lepsze oprocentowanie, tym wyższa wycena – ponad wartość nominalną, chociaż i tu można znaleźć wyjątki. Wnioskując po wycenach, inwestorzy nie przewidują, że bieżące turbulencje zachwieją rynkiem. – Deweloperzy mieszkaniowi wchodzą w fazę spowolnienia po kilku bardzo dobrych latach, które pozwoliły na generowanie rekordowych wyników – komentuje Mateusz Mucha, niezależny analityk rynku nieruchomości. – Rekordowe lata umożliwiły wielu spółkom poprawę struktury bilansu, obniżenie długu netto i lepsze rozłożenie terminów zapadalności. Spowolnienie spowoduje obniżenie podaży mieszkań – ze względu na niższy popyt uruchamianych będzie mniej inwestycji, tym samym banki ziemi będą wystarczały na dłuższy okres, co przełoży się na zmniejszenie zapotrzebowania na grunty. Niższa produkcja mieszkań i mniejsza skala zakupów działek będą oznaczać wyższe stany środków pieniężnych. To z kolei umożliwi wykupy obligacji nawet w sytuacji, kiedy nie będzie możliwości rolowania papierów, m.in. ze względu na odpływy aktywów w funduszach inwestycyjnych – dodaje.