Silniejszy ruch w górę?

Zaledwie miesiąc temu przewodniczący Rezerwy Federalnej Jerome Powell powiedział, że bank centralny nie bierze pod uwagę podniesienia stóp procentowych o 0,75 pkt proc. w celu walki z inflacją. Jednak po tym, jak piątkowy raport o CPI pokazał, że inflacja rośnie szybciej, niż oczekiwano, Wall Street obawia się, że Powell będzie musiał zmienić zdanie.

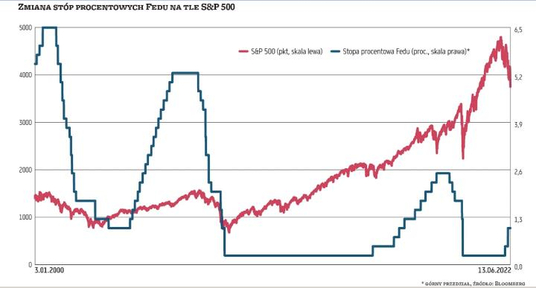

Podwyżka stóp o 0,75 pkt proc. z pewnością pokazałaby, że Fed jest naprawdę zaniepokojony inflacją. Ruchy o takiej skali są bardzo rzadkie w jego przypadku. Ostatni raz amerykański bank centralny podwyższył stopy procentowe o 0,75 pkt proc., kiedy na jego czele stał Alan Greenspan – w listopadzie 1994 r.

Według instrumentów Fed funds futures notowanych na CME inwestorzy wyceniają na 60 proc. szansę, że bank centralny podniesie stopy o 0,5 pkt proc. Jednak oczekiwania na wzrost o 0,75 pkt proc. skoczyły z zaledwie 3 proc. tydzień temu do 40 proc. obecnie.

Rynek szykuje się również na to, że stopy procentowe w obecnym cyklu wzrosną bardziej, niż inwestorzy spodziewali się zaledwie kilka dni temu. Inwestorzy oczekują teraz, że do września stopy procentowe wzrosną do przedziału 2,75–3 proc.

Aby te oczekiwania się urzeczywistniły, członkowie FOMC musieliby np. dokonać dwóch ruchów o 0,75 pkt proc. w trakcie kolejnych trzech posiedzeń, o ile w czerwcu stopy zostałyby podniesione o 0,5 pkt proc. Fed nie dokonał tak dynamicznego zacieśniania od wczesnych lat 90., a górna granica 3 proc. byłaby najwyższym poziomem stóp w USA od czasu globalnego kryzysu finansowego z 2008 r.

Grono analityków, którzy liczą, że w środę Fed podejmie zdecydowane kroki, się zwiększa. Kilka dużych instytucji zmieniło swój pogląd po publikacji wskaźnika nastrojów konsumentów Uniwersytetu Michigan. Odnotował on gwałtowny spadek w czerwcu do rekordowo niskiego poziomu 50,2 w porównaniu z majowym odczytem 58,4. Ekonomiści ankietowani przez „Wall Street Journal" spodziewali się, że czerwcowy odczyt wyniesie 59. Nastroje konsumentów są porównywalne z dołkiem osiągniętym w połowie recesji w 1980 r.